理学療法士(PT)は医療職の1つなので、給料が高そうと思われがちですが実は安い方です。

そして残念なことにリハ職、特にPTの給料は今後上がりにくいどころが下がっていくんじゃないかと僕は思っています。

なんて怖いことを言うんだこの中年PTは!と思われるでしょうが、僕は本気でそう思っています。

怖い将来を迎えないために、

誰にでもできる対策は支出を減らして投資に回すこと!

理学療法士のお金問題の現状把握と、僕の考える問題点へのアプローチを5つのトピックにまとめてお話します。

理学療法士の平均給与が上がらないと考える理由

大きな理由はこちらの2つです。

”国が医療・介護費用を抑制したがっている”こと

”医療職のなかでリハ職の立場が弱い”こと

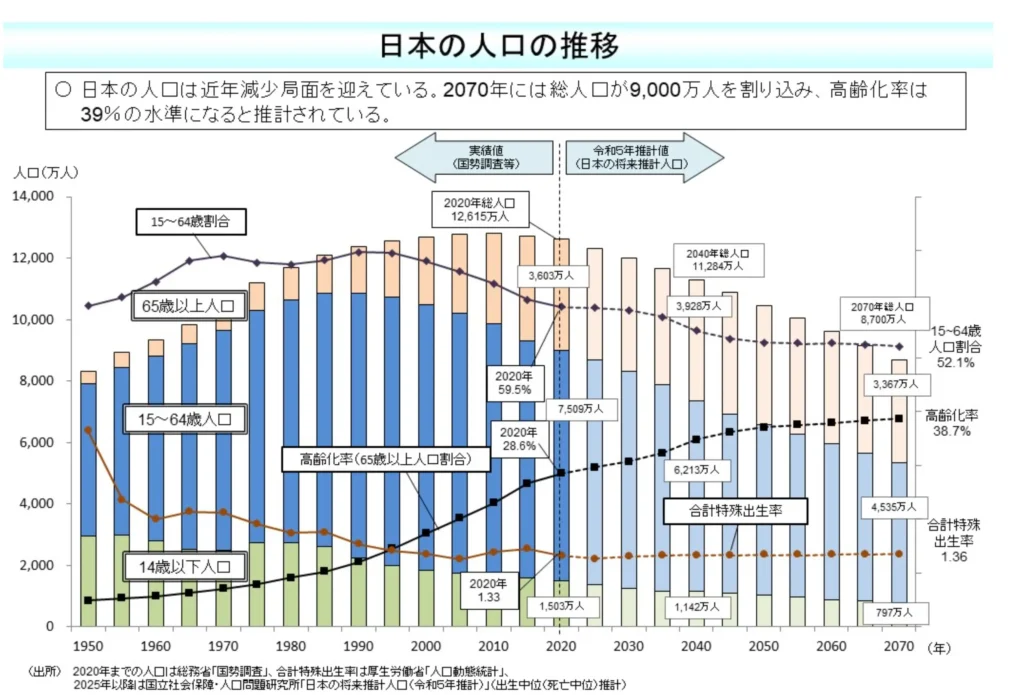

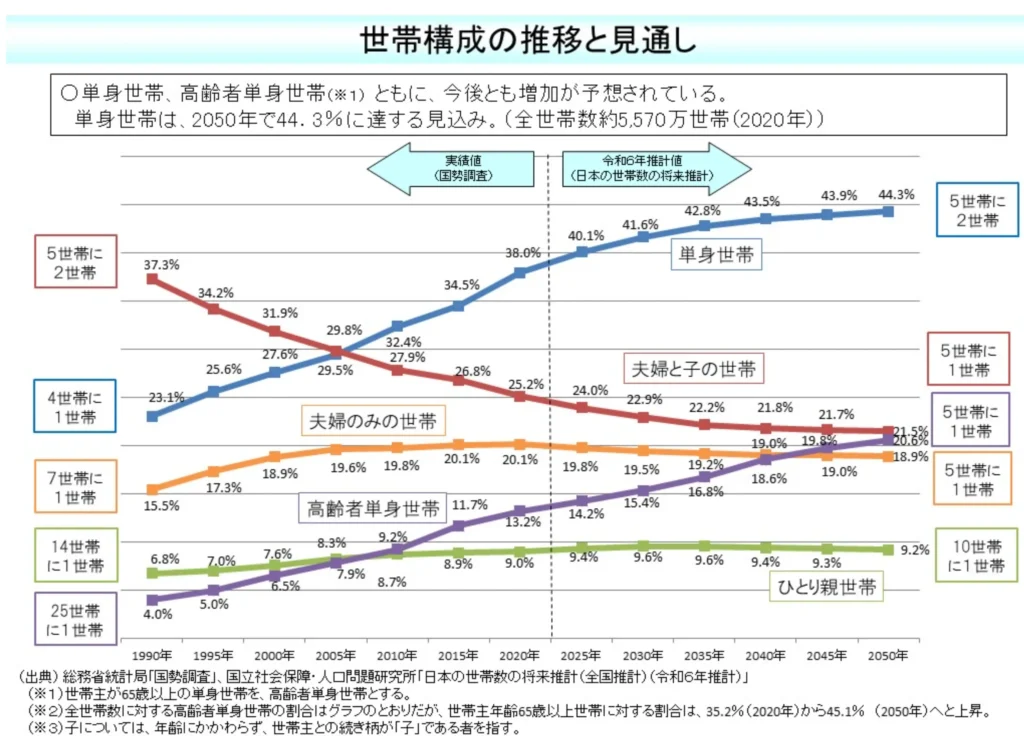

国が医療・介護費用を抑制したがっているのは日本の人口動態を考えると明らかです。

引用元:厚生労働省 我が国の人口について

2025年問題、皆さんご存知でしょうか?

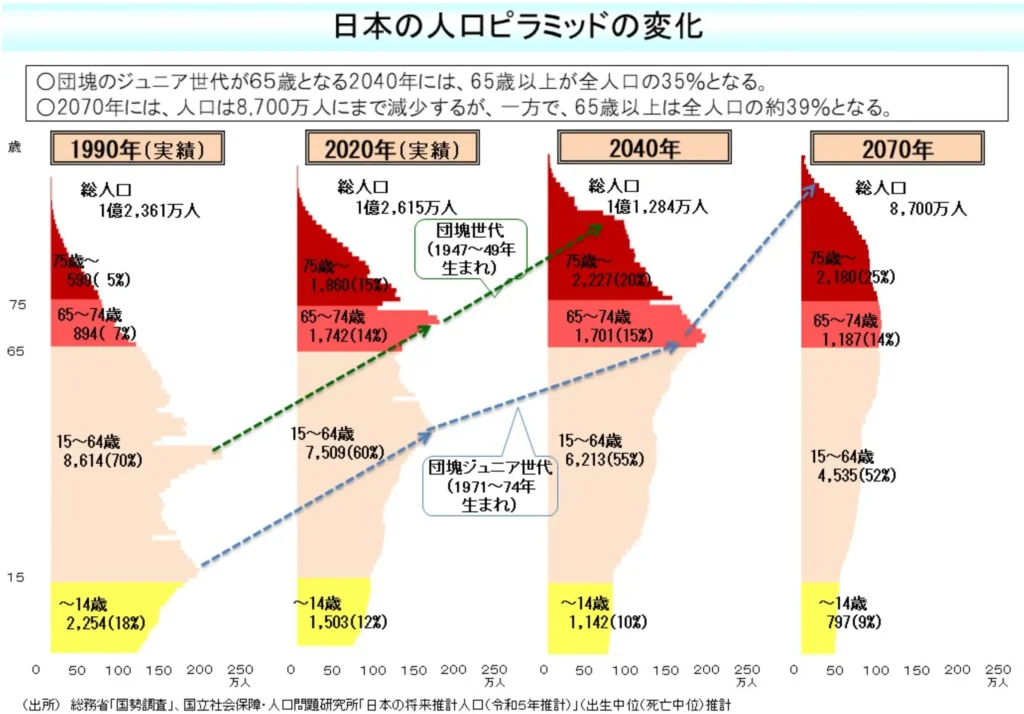

いま日本で一番人口ボリュームが多い団塊世代が後期高齢者(75歳以上)を迎えることで社会医療費・介護費の増額が予想されています。

年齢を重ねれば病院に行く機会が増えたり、訪看や福祉用具などの介護保険サービスを活用することが増えるのも自然なことですから。

2024年から16年後の2040年には団塊ジュニア世代が前期高齢者(65歳以上)になり、日本人口に占める35%が高齢者となる予想…

働く世代が減って、高齢者が増えていくのは確定なので国としては医療費・介護費の抑制をしないと国政が回らなくなってしまうので減らせるところは減らしたい。

そのしわ寄せがすでにリハ職の医療報酬や介護報酬に影響しています。

特に訪問看護のリハは2021年度、2024年度の介護報酬改定のときに狙い撃ちにされて大きな減算や人員定数が決められました。

ちなみに訪問リハ(医療法人などからみなしで開設できることろ)はほぼ減算ありません。

介護保険(要介護)の方に訪問看護のリハ・訪問リハで60分介入した場合このような点数となります。

訪問看護のリハ職:294単位(20分あたり)×0.9×3回=792単位

訪問リハのリハ職:308単位(20分あたり)×3回=924単位

これだけ保険点数が違います。やってるリハ内容が全く同じだったとしても。

地域加算を考えなければ1点=10円なので、60分訪問1件あたりで1320円も利益差がでます。

ちなみに東京都23区内にステーションを開設していたら、取得単位×11.4(地域加算)となるので、利益差はより増えます。日本国内で一番地域加算が高いのは東京都23区内です。

これから在宅領域に来ようと思っている方、どこで働いたほうが利益があげられそう(他の就業先と比べて給料の減りが少なそう)か気がついたんじゃないでしょうか?

特に首都圏在住で都内に出勤が可能な方は23区内で勤務するのは、収入の面でありだと僕は考えています。

上記の他にも訪問看護のリハでは、看護で様々な加算を算定しているか、看護とリハの訪問回数の過多で、リハの保険点数に減算がかかります。リハの業務量が同じだったとしても、リハが減算…

ただでさえ保険診療は利益が頭打ちになるのに、

より利益が減るリハ部門にお金を割く理由がないですよね…(泣)

退職金も期待できない

退職金は多くの企業で”基本給連動型”方式を採用しています。

退職時の基本給×役職加算×勤続年数で計算されていることが多いです。

会社によって細かい違いはあるでしょうが、基本給が高いところに務めていたほうが退職金が高い可能性があるということですね。

求人案内を見てみると、病院などの医療機関勤務のPTと比べて訪問領域で働いているPTの方が月収や年収が高く設定されています。

しかしよーく内容を見てみると、「基本給15万+各種手当15万+α」など手当がかなり高く設定されている訪問も多いです。

先程の計算式を考えると、このように手当の多い会社は退職金がかなり少なくなるでしょう。

たくさんの訪問件数を回ってインセンティブを稼いでいけば、

20代でも年収500万円以上確実にいけるのは訪問のいいところです。

年齢を重ねると体力的に大変になってきますが…(汗)

長く1つのところに所属するのではなく、転職して管理者などキャリアアップしていく前提であれば基本給が低くても気にならないと思います。退職金がもらえる前により年収の高いところに転職してしまった方が資産形成に効率的ですからね。

政府統計の総合窓口 e-Statに「勤続年数別モデル退職金総額及び月収換算月数」というデータがあります。大卒者が60歳まで務めて自己都合で退職した場合の調査産業計のモデル退職金総額【千円】を2015年と2021年で比較してみましょう。

2015年:26,079【千円】

2021年:22,692【千円】

うん、見事に減ってますね!!

全職種で退職金は減少傾向です。

今後も医療職、そしてリハ職の退職金が維持される未来、僕はいだけないんですよねー

というかリハ職は他の医療系より減るだろうと思ってますけど…

ここまでリハ職の暗い未来をお伝えしましたが(汗)

そうは言っても、これからも理学療法士として働きたいんだよなぁー

そう思っている方も多いと思います。僕だってその1人です。

理学療法士の金銭面はやりがいに対して報われなくなってくると思うので、対策しておかないと自分の老後がえらいことになって他の人を支援するのはつらくなってしまう…

対策として3つをお伝えします。

・貯蓄率20%以上を目指す

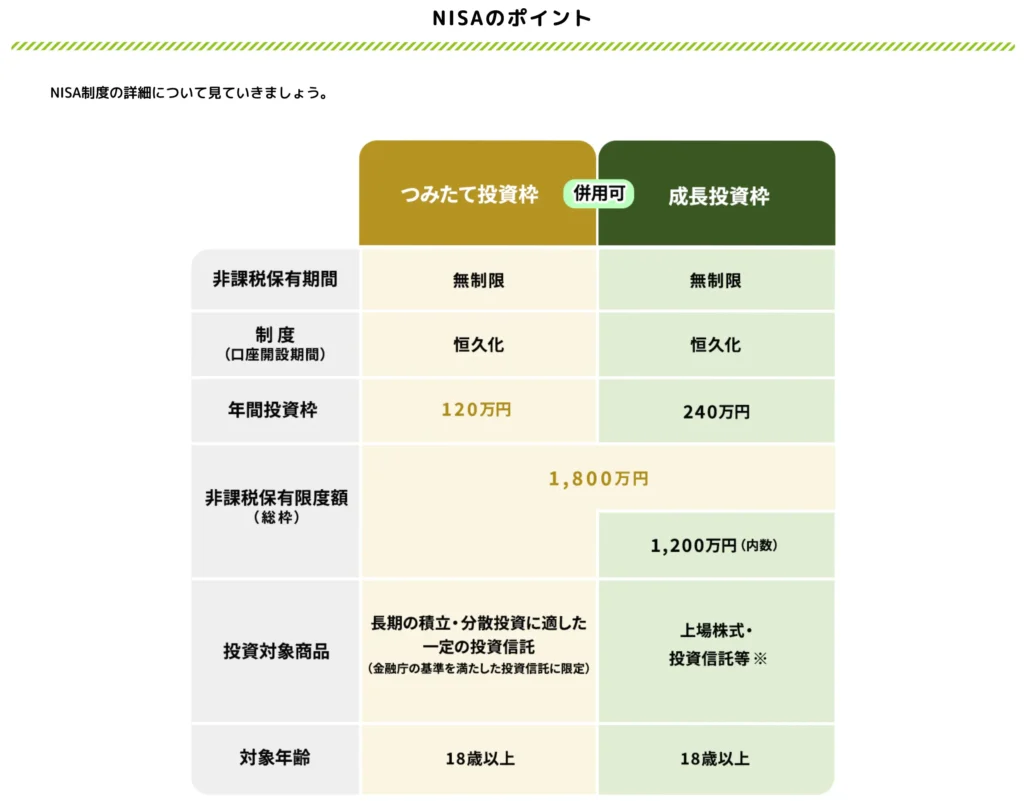

・NISA口座を活用する

・遅くても50歳までに金融資産1000万円つくる

貯蓄率20%以上を目指す

貯蓄をしていくのに最重要なのは、毎月の手取りの高さ…ではありません!

毎月の貯蓄率の高さです。

貯蓄率が高い=生活費が少なくすんでるって言えるからだよ!

まず目指したいのは毎月の手取り20%を先取り貯金することです。

言い換えると、手取りの8割で生活しようねってこと!

手取り20万円の人は、毎月16万円以内で生活して、

手取り30万円の人は、毎月24万円以内で生活する。これで貯蓄率20%

2022年の総務省家計調査によると、単身者世帯の平均月間支出は約16.1万円。

どうですか?こう見るとそんなに突拍子もない目安ってわけでもないですよね?

単身世帯で貯蓄率20%を切っている場合は、少し使いすぎかも…?

昇進や転職、インセンティブ発生などで手取りが増えても、生活費を現状維持するようにすれば自然と貯蓄率は25%、30%と上がっていきます。

月の手取り3〜6ヶ月分の貯金(生活防衛費)が貯まったら、次はNISA口座を開設して投資の海に乗り出してみましょう!

貯蓄率20%でためていけば、15ヶ月で月の手取り3ヶ月分の貯金ができますよ!

貯蓄率30%なら13ヶ月で手取り3ヶ月分に到達します。イケそうな気がしません?

NISA口座を活用する

8月頭に株価が急落するまでは、ニュースやバラエティー番組でもNISAの特集をすることがよくありましたよね。

テレビでみて名前だけ知ってる、聞いたことあるかたも多くなったのではないでしょうか?

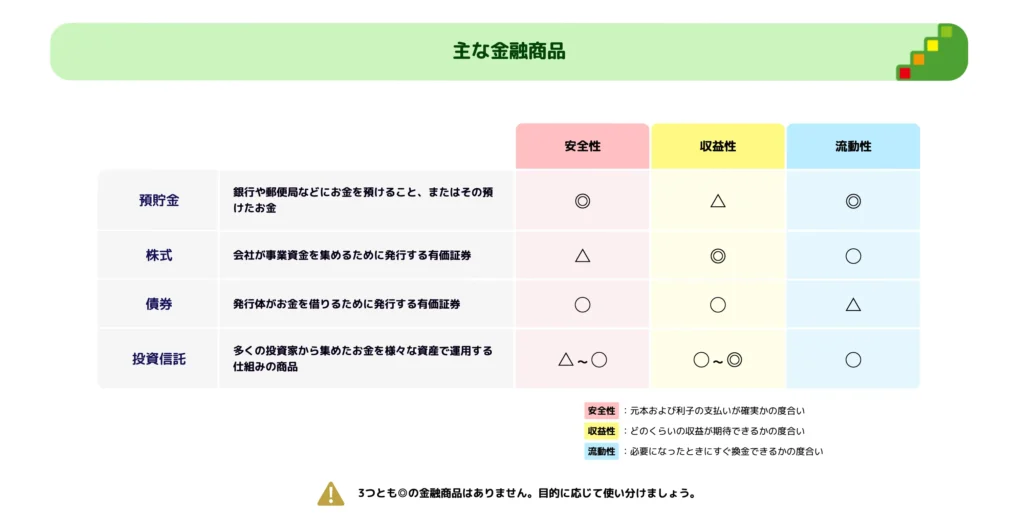

老後資金など10年以上先の将来に使うためのお金は、貯金だけで賄うのは大変です。

投資の力を借りながらお金を用意したほうが負担少なく、

現在と将来を描くことができますよ!

もちろん投資なので絶対増えるとは言えません、

減る可能性もありますが…

ですが、現金だけだと確実に価値が減っていくことが確定してしまっています。増える可能性があるなら心配にならない範囲で資産形成に回したほうがある意味保険をかけることができますよ。

引用元:金融庁 NISA特設ウェブサイト

30年ぶりくらいに日本でもインフレが始まって、スーパーなどでこれまでと同じように買っているのに意外と金額がいってた!という経験を皆さんもされていますよね?

インフレになるとどうしても現金の価値が下がってきます

現金の価値が下がる=購買力が下がるということ

去年まで1000円支払えば食べれていたつけ麺が、今年は1200円支払わないと食べられない!という感じで。

投資をこれからしたい!と考える方にオススメしたいのは「eMAXIS Slim 米国株式」や「eMAXIS Slim オールカントリー」といった安い手数料で米国株式か全世界株式にまるっと投資できる、投資信託がオススメです。

他にもSBIシリーズや楽天シリーズなど手数料が安くて、中身も良いものもあるので気になった方は一度投資信託の「目論見書」を確認してみましょう!

eMAXIS Slim のどちらかを選んでいれば大きく外すことはないと思いますが、好みもあると思うので…

僕はiDeCoでeMAXIS Slim 米国株式、NISA口座ではSBI-V全米株式をつみたてています。

遅くても50歳までに金融資産1000万円つくる

貯蓄率20%をキープできるようになった人は、いずれ1000万円の資産に到達することができます。

手取り20万円の人が貯蓄率20%なら、5年間で月の手取12ヶ月分(1年分)貯められるよ

月の手取り20万円の方は5年で240万円、20年2ヶ月で1000万円になります…

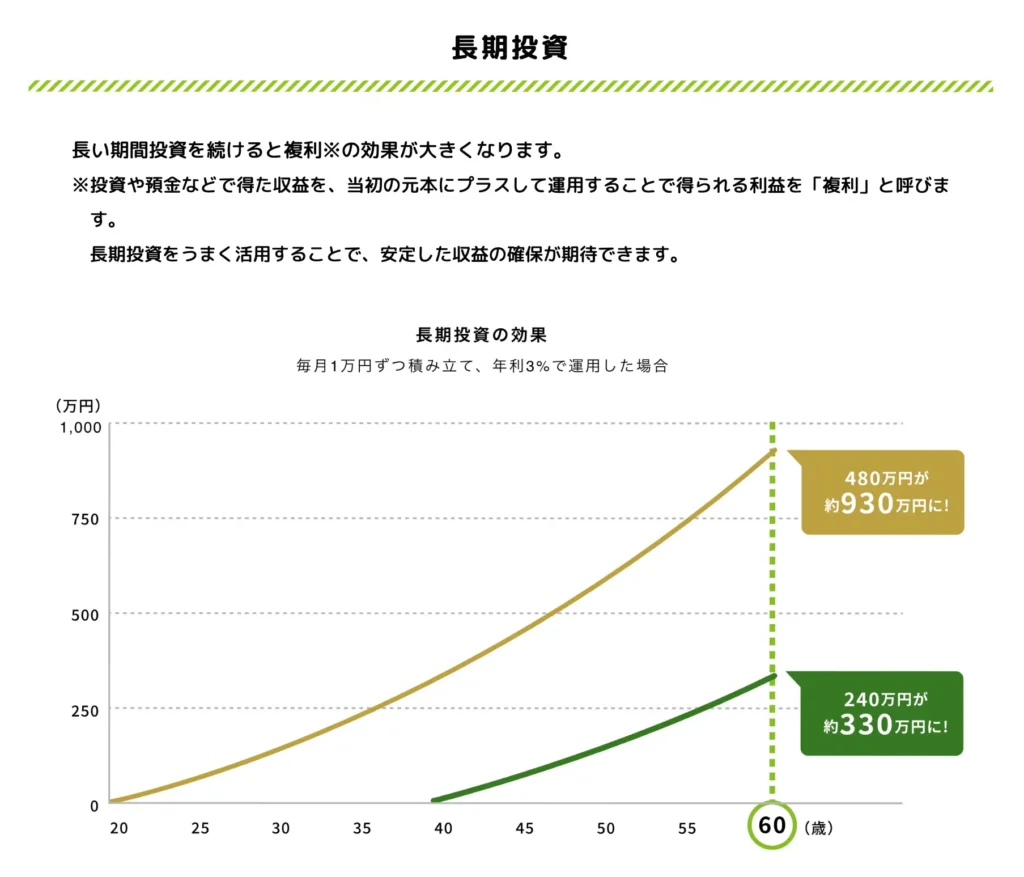

もっと短い期間で到達したい!って場合は、貯蓄率を増やすか、投資をして複利の力を借りましょう。

僕のオススメは投資をして複利の力を借りること!

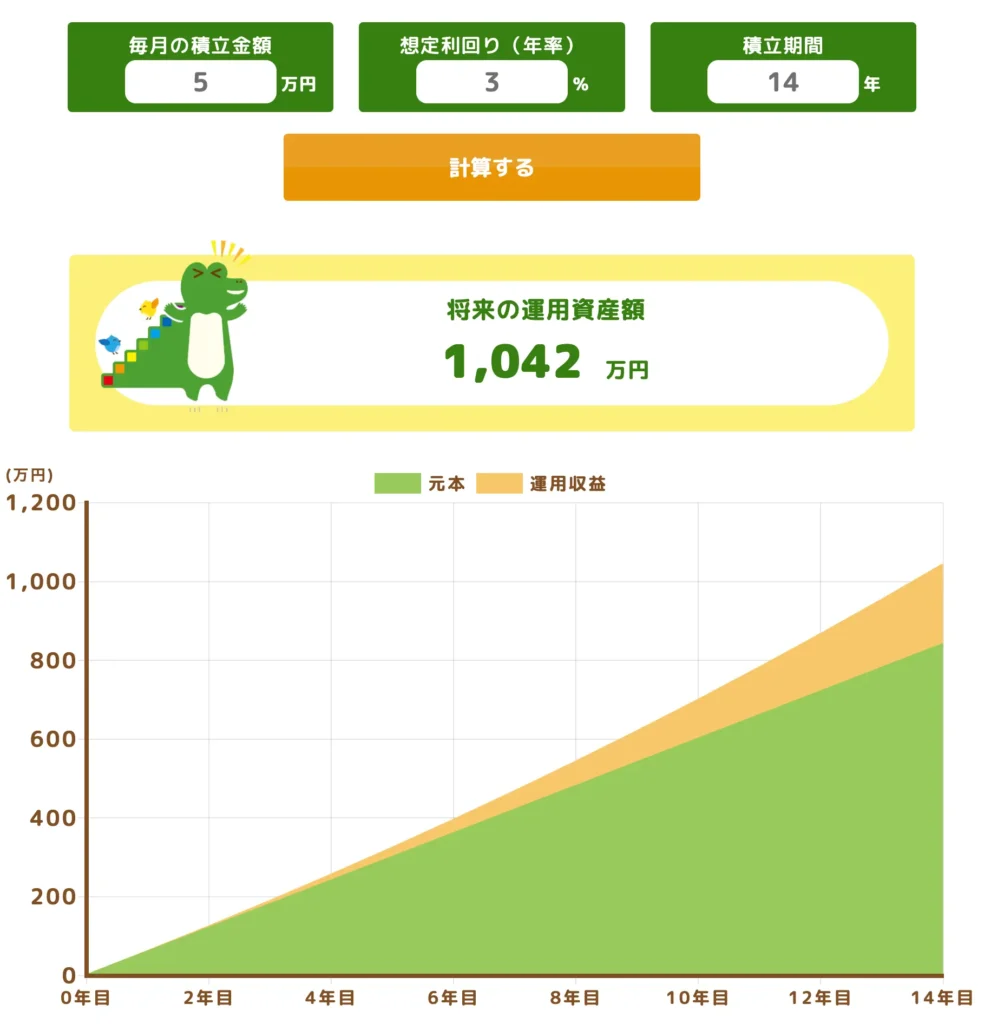

このグラフはシュミレーターで毎月5万円を、想定利回り3%で運用した場合のものです。これだと14年めで1000万円を超えてきていますね。

この3%という利回りは米国株式インデックスや全世界株式インデックスの想定利回りからすると、かなり控えめの値。

貯金だけだと20年かかりますが、複利の力を活用すると14年。このように期間短縮することも望めるってことですね。

1000万円の金融資産ができ、しかも年齢が若いときに目標金額に達成してしまえば、老後不安はかなり軽減することができます。

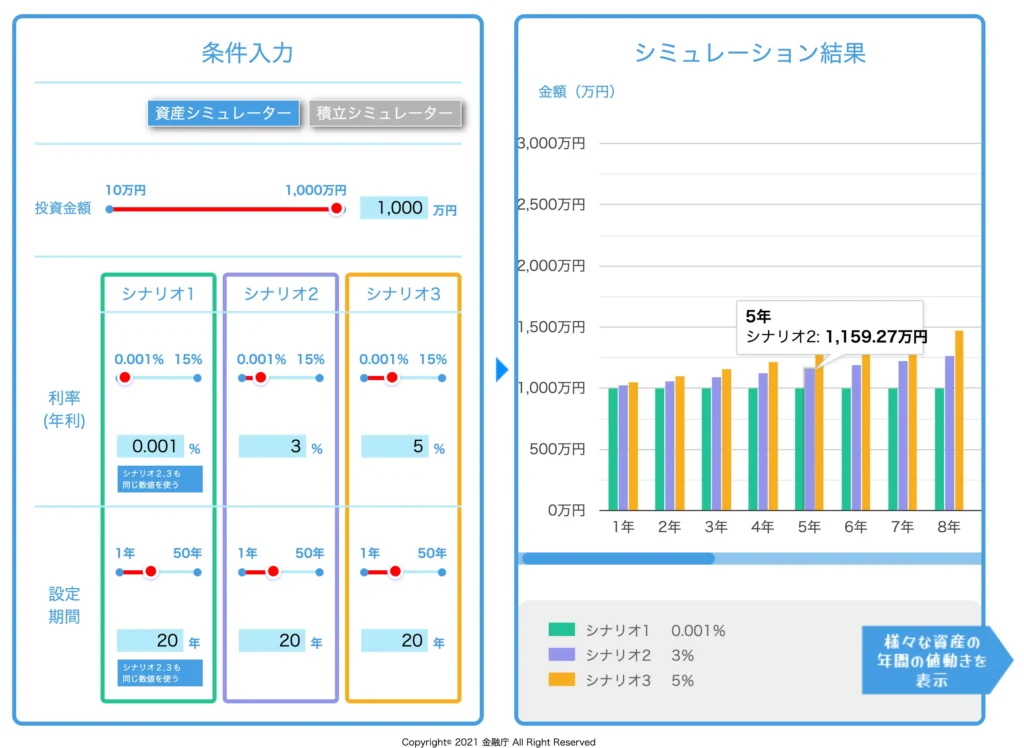

1000万円を優良なインデックスファンドで運用し続けると、資金追加なしでもこんなイメージで変化していきます。

参考:金融用 金融経済教育 高校授業副教材 資産形成シュミレーター

実際にはより増える年もあれば、減ってしまう年もあります。15年以上の長期投資をした場合の平均をとると緩やかな右肩上がりになっていきます。

「72の法則」というものをご存知でしょうか?

72÷年率≒お金が2倍になる期間がわかると言われています。

例えば年利5%だとすると、72÷5≒14.4年

年率5%が狙える金融資産を1000万円分持っていると、

15年弱で追加投資なしで2000万円位になっている可能性があると

50歳の時点でeMAXIS Slim オールカントリーをNISA口座で1000万円保有していたら、65歳時点で2000万円になっている可能性がある計算です。

そしてこの2000万円のオルカンをNISA口座で年率5%で運用しながら取り崩し、100歳のときに使い切る事を目指すと…毎月約10万円取り崩せる計算。

年金+毎月10万円があれば、給料も退職金も安くなる理学療法士であっても

老後はかなり安心して過ごせるのでは?

ちなみにシナリオ1の年率0.001%は銀行普通預金の想定です。増えませんよねー

シナリオ3の5%は全世界株式インデックスで見込まれる年率でも低い方です。これより増える可能性もあります。

いろんなパターンでシュミレーションすることができるので上記で紹介した金融庁のシュミレータか、

みやすさがいい楽天証券のシュミレーターでお試ししてみてくださいね!

僕はSBI証券、楽天証券で資産形成を進めています。

どちらも使いやすいですよ!

給与が頭打ち、これから減っていくリハ職はいろんな施策を自分で打たないと将来が明るくならなさそう…

評価して、問題点を抽出し、仮説をたて、アプローチして、再評価…、

リハの得意技ですよね?

それをご自身の家計管理にも応用すれば、違う将来を見据えることが十分可能です。

問題点に気づいたならアプローチしないと!!

今回の記事は以上です。ありがとうございました!